LE RÉGIME LABELLISÉ EN PRÉVOYANCE

Les partenaires sociaux de la Branche des Commerces de Détails Non Alimentaires ont mis en place par accord du 28 mars 2019 un régime de prévoyance complémentaire qui couvre trois risques principaux pour les salariés : le décès et l’incapacité absolue et définitive, l’incapacité de travail, l’invalidité.

Aujourd’hui, quatre organismes d’assurance sont labellisés par les partenaires sociaux pour la couverture de ce régime dans un contexte de coassurance : APICIL, KLESIA, MALAKOFF HUMANIS et l’OCIRP.

APICIL, KLESIA et MALAKOFF HUMANIS assurent la couverture des risques décès et annexes (sauf les rentes), incapacité et invalidité et proposent aux entreprises des contrats d’adhésion (une offre de base et deux offres optionnelles) conformes à l’accord de mars 2019. L’OCIRP assure la couverture des rentes éducation, handicap et de conjoint dans le cadre des garanties décès.

Ce système de coassurance permet aux organismes assureurs de mettre en commun leurs forces pour :

- faciliter la souscription des entreprises de la branche et ainsi couvrir le plus grand nombre de salariés ;

- mutualiser au mieux les risques et donc offrir la tarification la plus juste et la plus pérenne.

Nos partenaires

L’OCIRP protège l’enfant orphelin avec la Rente Éducation

Sécuriser l’avenir des enfants en cas d’imprévus

Votre régime de prévoyance (décès et arrêt de travail) prévoit le versement d’une rente éducation pour les enfants orphelins en cas de décès d’un(e) de vos salarié(e)s. Cette rente est une garantie essentielle pour protéger l’avenir des enfants en cas de décès ou d’invalidité absolue et définitive (IAD) d’un parent. La garantie Éducation de l’OCIRP protège tous les enfants concernés, grâce à un complément financier temporaire (rente) pour compenser la perte de revenu et un accompagnement social.

Les avantages de la rente éducation

Soutien financier durable

La rente éducation garantit un soutien financier aux enfants à charge pour leur permettre de poursuivre leurs études ou favoriser leur insertion professionnelle, atténuant ainsi l’impact économique lié à la situation.

Doublement de la rente pour les orphelins des deux parents

Dans ce cas, le montant de la rente est doublé, offrant ainsi une sécurité renforcée dans une situation particulièrement difficile.

Une définition des enfants à charge qui prend compte des situations familiales variées

Qui peut bénéficier de la rente éducation ?

La rente éducation s’adresse aux enfants à charge, c’est à dire :

- Les enfants à naître ou nés viables.

- Les enfants recueillis (issus d’un ex-conjoint, conjoint, concubin ou partenaire de PACS) ayant vécu au foyer de la personne décédée, sous réserve que l’autre parent ne soit pas tenu au versement d’une pension alimentaire.

- Les enfants légitimés ou adoptés, jusqu’à leur :

- 18e anniversaire, sans conditions.

- 30e anniversaire, sous réserve de remplir une des conditions suivantes :

- Être étudiant dans un établissement secondaire, supérieur ou professionnel.

- Être apprenti ou en alternance dans un cadre associant enseignements théoriques et pratiques.

- Être en formation professionnelle préalable à un premier emploi.

- Travailler dans un ESAT ou un atelier protégé en tant que personne handicapée.

Conditions et modalités de versement

Début de la prestation

La rente prend effet dès le premier jour du mois civil suivant le décès ou l’incapacité absolue et définitive (IAD) du parent assuré.

Versement trimestriel

Les paiements sont effectués chaque trimestre à la personne assumant la charge de l’enfant ou à l’enfant lui-même, s’il est majeur.

Cessation des droits

La rente cesse dès que l’enfant ne remplit plus les conditions d’âge ou de situation (études, emploi protégé, etc.).

Un filet de sécurité pour l’avenir des enfants

La rente éducation se distingue par son approche globale, visant à préserver l’équilibre financier des enfants dans des circonstances difficiles. Avec des conditions claires et des garanties revalorisées, elle constitue une aide précieuse pour favoriser l’accès à l’éducation, à la formation et à l’autonomie des jeunes bénéficiaires.

Souscrire à cette garantie permet aux parents de s’assurer que leurs enfants disposeront d’un soutien pour poursuivre leurs projets de vie, même en leur absence. Une démarche responsable et rassurante pour protéger l’avenir familial.

Les avantages du régime labellisé

Protection : une couverture complète et sans condition pour tous vos salariés, grâce à un régime spécialement conçu par votre branche.

Attractivité : une offre performante, qui renforce l’attractivité de votre entreprise et la fidélisation de vos salariés.

Sécurité : une offre 100 % conforme à vos obligations légales et conventionnelles, ajustée aux évolutions réglementaires et aux décisions de la branche.

Stabilité : des cotisations stables dans un cadre fiscal et social avantageux, grâce à un régime mutualisé.

Souplesse : vous pouvez choisir entre 3 niveaux de garanties obligatoires : une offre de base conforme aux minimas conventionnels et deux offres optionnelles aux garanties renforcées.

Accompagnement : des dispositifs d’action sociale et un accompagnement dédié pour soutenir vos salariés en situation de fragilité.

Services : un espace client dédié et sécurisé pour simplifier vos démarches ; des services adaptés et clés en main pour renforcer la prévention dans votre entreprise et vous permettre de remplir vos obligations en matière de santé et sécurité au travail.

Protection : une couverture complète et sans condition, effective dès votre affiliation au régime.

Attractivité : une offre performante, à un prix plus attractif qu’un contrat individuel.

Souplesse : la possibilité de renforcer vos garanties en souscrivant des options et d’étendre la couverture à votre conjoint(e) et à vos enfants à charge.

Accompagnement : des dispositifs d’action sociale et un accompagnement dédié lorsque vous vous trouvez en situation de fragilité.

Services : un espace client dédié et sécurisé pour simplifier vos démarches ; des services adaptés et clés en main pour faciliter votre parcours de santé.

Les garanties prévoyance

Les garanties du régime labellisé sont conformes à l’accord du 28 mars 2019, dans sa version modifiée par l’avenant n° 1 du 3 octobre 2023, en vigueur depuis le 1er juillet 2024.

Le fonds degré élevé de solidarité (DES) prévoyance

Dans le cadre du régime de branche labellisé, il a été prévu de financer une politique de prévention et de solidarité au travers d’un fonds degré élevé de solidarité (DES) prévoyance.

Ce fonds est destiné à mettre en œuvre des actions collectives de prévention , des actions individuelles et/ou collectives en cas de difficultés d’ordre social ou économique, notamment sous la forme d’aides exceptionnelles sous conditions de ressources, conformes à celles définies par la commission paritaire de suivi (CPS) des régimes complémentaires.

Les actions suivantes seront mises en œuvre à compter du 1er septembre 2024 :

- La mise à dispositions d’outils de sensibilisation des salariés et des employeurs à la problématique des aidants ;

- Une aide individuelle destinée aux salariés bénéficiant d’un « congé aidant » (congé de proche aidant, de solidarité familiale, de présence parentale) ;

- Une aide exceptionnelle ayant un caractère de secours, réservée aux salariés confrontés au paiement d’une charge fixe dans un contexte de difficultés (décès, perte d’emploi, incapacité, invalidité).

Le fonds de prévention et de solidarité est destiné aux salariés des entreprises adhérentes au régime de prévoyance labellisé.

Pour en savoir plus :

Le degré élevé de solidarité en prévoyance

Le livret d’accueil des régimes labellisés

Les partenaires sociaux ont élaboré en 2022, en collaboration avec les organismes labellisés, un livret d’accueil des régimes labellisés de frais de santé et de prévoyance, régulièrement mis à jour depuis.

Il permet :

- aux employeurs de mieux comprendre leurs obligations en santé et en prévoyance ;

- aux salariés de se familiariser avec les garanties des régimes labellisés et leur mise en œuvre.

Foire aux questions

1° Comment adhérer au régime labellisé ?

L’employeur peut adhérer en se rendant sur les différents sites des coassureurs et en contactant un conseiller :

2° Quels documents envoyer au moment de l’affiliation ?

Au moment de son affiliation, le salarié doit envoyer à l’assureur :

- son bulletin d’affiliation, transmis par l’employeur au moment de son embauche ;

- la désignation des bénéficiaires du capital décès.

Sur les cas de dispense, voir le site du service public : https://www.service-public.fr/particuliers/vosdroits/F20740.

3° Qui bénéficie du régime labellisé ?

Est couvert par le régime labellisé de branche l’ensemble du personnel d’une entreprise qui adhère au régime. L’entreprise communique aux coassureurs la liste de tous les salariés concernés par le contrat.

4° Sous quelles conditions ?

La couverture des salariés est effective à compter de leur date d’affiliation :

- soit à la date d’effet précisée au certificat d’adhésion de l’entreprise, lorsque les salariés sont présents à l’effectif ;

- soit à la date d’embauche, lorsque celle-ci est postérieure à la date d’effet de l’adhésion.

5° Quels sont les niveaux de garanties ?

Le régime est composé :

- d’une base obligatoire (Base conventionnelle), conforme aux obligations de l’accord de branche du 28 mars 2019 ;

- de deux options facultatives à adhésion obligatoire dans l’entreprise, qui proposent des garanties renforcées (Option 1 et Option 2) ;

- d’une option Maintien de salaire, à la charge exclusive de l’employeur.

L’employeur choisit le niveau de couverture qu’il rend obligatoire dans l’entreprise : Base conventionnelle, Base + Option 1, Base + Option 2. Celui-ci s’applique alors à l’ensemble des salariés.

6° Quelles sont les obligations de l’employeur ?

Les cotisations et les prestations sont fonction du niveau de couverture retenu. L’employeur finance au minimum 50 % de la cotisation obligatoire (cf. question 8).

La mise en place du régime de prévoyance dans l’entreprise repose sur un acte juridique distinct du contrat d’assurance : accord collectif d’entreprise, accord ratifié par référendum ou décision unilatérale de l’employeur (DUE). Cet acte est formalisé par écrit et communiqué aux intéressés.

L’employeur informe les salariés bénéficiaires, ainsi que tout nouvel embauché, des caractéristiques du régime. Il leur remet à cette fin la notice d’information adressée à l’entreprise par l’organisme assureur. Les salariés sont également tenus informés de toute évolution des garanties et des modalités d’application.

7° Qui sont les ayants droit du salarié ?

La situation familiale du salarié a son importance, notamment pour les garanties Décès, puisque les prestations sont fonction de celle-ci.

Ainsi, est considéré comme conjoint(e) l’époux(se), non séparé(e) de corps judiciairement à la date du sinistre ouvrant droit à prestations, ou le partenaire lié au participant par un Pacte civil de solidarité (Pacs).

Un enfant est considéré comme étant à la charge du salarié jusqu’à son 18e anniversaire (ou son 26e anniversaire en cas de poursuite d’études). L’âge limite sous condition de poursuite d’études est porté jusqu’au 30e anniversaire pour la rente éducation.

8° Comment le régime est-il financé ?

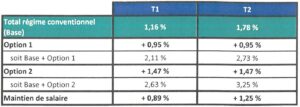

La cotisation est exprimée en fonction d’un pourcentage du salaire brut, limité aux tranches 1 et 2 du Plafond mensuel de la Sécurité sociale (PMSS). Ces taux sont détaillés ci-après :

En 2024, le montant du Plafond mensuel de la Sécurité sociale est de 3 864 €.

- T1 : Tranche 1 (part de la rémunération entre le premier euro et jusqu’à une fois le PMSS), soit de 0 € à 3 864 € brut par mois.

- T2 : Tranche 2 (part de la rémunération entre une et quatre fois le PMSS), soit entre 3 865 € et 15 456 € brut par mois.

La cotisation est prise en charge au minimum à 50 % par l’employeur (à l’exception de l’option Maintien de salaire, qui est à la charge du seul employeur, cf. question 11).

Attention ! Les cadres (art. 2.1 et 2.2 de l’ANI du 17 novembre 2017) sont soumis à l’article 1er de l’ANI du 17 novembre 2017 qui prévoit le versement d’une cotisation en matière de prévoyance de 1,50 % sur la Tranche 1 ou T1 (partie du salaire allant de 0 € au Plafond mensuel de la Sécurité sociale, soit 3 864 € en 2024), à la charge de l’employeur. Cette cotisation doit être affectée en priorité à la constitution d’avantages en cas de décès (rentes, allocation obsèques…).

Les assureurs du régime labellisé proposent une option « 1,50 % T1 » (uniquement à la charge de l’employeur) permettant aux entreprises de se mettre en conformité avec cette disposition.

Exemple

Un salarié perçoit 2 000 € brut par mois. La cotisation (part employeur + part salarié) est de :

- Base conventionnelle : 1,16 % x 2 000 € = 23,20 € par mois

- Base + Option 1 : 2,11 % x 2 000 € = 42,20 € par mois

- Base + Option 2 : 2,63 % x 2 000 € = 52,60 € par mois

9° Quels sont les cas de maintien des garanties ?

La portabilité

En cas de rupture du contrat de travail (excepté dans le cas d’un licenciement pour faute lourde), le salarié peut bénéficier du maintien des garanties s’il touche les allocations chômage : il est alors en portabilité. Cette portabilité est prévue à l’article L. 911-8 du code de la sécurité sociale.

Pour en bénéficier, le salarié doit retourner à l’assureur un bulletin de demande de portabilité.

La durée de la portabilité est équivalente à celle de son dernier contrat de travail, dans la limite de 12 mois ; elle prend fin lorsqu’il cesse de percevoir les allocations chômage.

Le financement du maintien des garanties en vigueur dans l’entreprise est réalisé à l’aide de la mutualisation, aucune cotisation ne sera demandée au salarié.

Le maintien en cas de suspension du contrat de travail

Les garanties sont maintenues en cas de suspension du contrat de travail dès lors que le salarié bénéficie :

- d’un maintien, total ou partiel, du salaire ;

- d’indemnités journalières complémentaires financées au moins pour partie par l’employeur, que ces indemnités soient versées directement par l’employeur ou pour son compte par l’intermédiaire d’un tiers ;

- d’un revenu de remplacement versé par l’employeur. Ce cas concerne notamment l’activité partielle et l’activité partielle de longue durée, ainsi que toute période de congé rémunéré par l’employeur (reclassement, mobilité…).

Le maintien « loi Évin »

Pour les salariés en arrêt de travail, même en cas de résiliation ultérieure du contrat de prévoyance, et s’ils sont reconnus en état d’invalidité ou d’incapacité permanente postérieurement à la date de résiliation, ils bénéficient également du maintien des garanties au titre de la « loi Évin » (art. 7 et 7-1 de la loi n° 89-1009 du 31 décembre 1989).

10° Quelles sont les garanties Décès ?

Les garanties en cas de décès de l’assuré comprennent :

- le versement d’un capital Décès toutes causes aux bénéficiaires, complété par une majoration par enfant à charge ;

- le versement anticipé du capital Décès à l’assuré en cas d’invalidité absolue et définitive;

- le doublement du capital Décès en cas de décès simultané ou postérieur du conjoint: il est réparti entre les enfants à charge dudit conjoint à la date du décès, dans la mesure où ils étaient à la charge de l’assuré au moment de son décès ;

- uniquement au niveau Base + Option 2, le doublement du capital Décès en cas de décès accidentel;

- la prise en charge des frais d’obsèques au réel, sans excéder le montant des frais engagés et dans la limite de 100 % du PMSS ;

- le versement d’une rente éducation aux enfants à la charge de l’assuré jusqu’à leur 18eanniversaire (jusqu’au 30e anniversaire en cas de poursuite d’études) ; elle est réglée au au bénéficiaire ou à son représentant légal (conjoint/tuteur) chaque trimestre d’avance ;

- uniquement aux niveaux Base + Option 1 et Base + Option 2, le versement d’une rente de conjoint;

- le versement d’une rente handicap viagère aux enfants de l’assuré reconnus en état de handicap à la date de son décès ou de son invalidité absolue et définitive ; elle est réglée au au bénéficiaire ou à son représentant légal (conjoint/tuteur) chaque trimestre d’avance.

Selon le niveau retenu par l’employeur, les garanties Décès sont rappelées ci-dessous.

11° Un exemple de prestations Décès

Madame A. est mariée et à trois enfants âgés de :

- 24 ans, en CDI et qui n’est plus considéré comme à charge ;

- 21 ans, en études supérieures ;

- 16 ans, au lycée.

Elle décède d’une maladie. La clause de désignation de son bulletin d’affiliation mentionne comme bénéficiaires du capital décès son époux et ses enfants. Son salaire annuel brut pendant les 12 mois qui ont précédé le décès a été de 24 000 €.

Ses bénéficiaires vont percevoir :

Capital décès :

- Base conventionnelle : (140 % + 60 % + 60 %) × 24 000€ = 62 400 €

- Base + Option 1 : (300 % + 60 % + 60 %) × 24 000€ = 100 800 €

- Base + Option 2 : (140 % + 100 % + 100 %) × 24 000€ = 120 000 €

Rente éducation :

- L’aîné (24 ans) n’est pas éligible au dispositif.

- Le cadet (21 ans) percevra jusqu’au 30eanniversaire (s’il poursuit ses études) une rente annuelle de :

- Base conventionnelle: 10 % × 24 000 € = 2 400 €

- Base + Option 1 : 12,5 % × 24 000€ = 3 000 €

- Base + Option 2 : 20 % × 24 000€ = 4 800 €

- Le benjamin (16 ans) percevra jusqu’à son 18eanniversaire (ou jusqu’au 30e s’il poursuit ses études) une rente annuelle de :

- Base conventionnelle : 7,5 % × 24 000€ = 1 800 €

- Base + Option 1 : : 10 % × 24 000€ = 2 400 €

- Base + Option 2 : 15 % × 24 000€ = 3 600 €

Rente de conjoint :

Le conjoint de Madame A percevra une rente annuelle viagère de :

- Base conventionnelle : non garanti

- Base + Option 1 : : 10 % × 24 000€ = 2 400 €

- Base + Option 2 : 10 % × 24 000€ = 2 400 €

Frais d’obsèques :

Ils s’élèvent à 3 428 € et sont intégralement remboursés au réel.

12° Quels sont les documents à transmettre ?

Au moment de l’affiliation, le salarié peut désigner un ou plusieurs bénéficiaires du capital décès, à l’aide d’un formulaire délivré par son assureur. Cette désignation peut être modifiée à tout moment, notamment si elle n’est plus appropriée (mariage, PACS, divorce, rupture de PACS, naissance, décès…).

En cas de demande de prestation Décès, un certain nombre de justificatifs sont à adresser à l’assureur, notamment :

- extrait du registre des actes de décès ;

- certificat médical indiquant la cause du décès ;

- copie des bulletins de salaire correspondant à la rémunération de l’assuré au cours des 12 derniers mois ;

- relevé d’identité bancaire du ou des bénéficiaires ;

- copie intégrale de l’acte de naissance de chacun des bénéficiaires ;

- photocopie de l’avis d’imposition de l’assuré ;

- copie du livret de famille ;

- certificat de scolarité justifiant la qualité de l’enfant à charge ;

- d’éventuels justificatifs pouvant être demandés dans des cas plus spécifiques.

À savoir ! La Sécurité sociale prévoit, sous certaines conditions, le versement d’un capital décès, qui n’est pas automatique. Il faut en faire la demande dans un délai d’un mois à partir de la date du décès. D’autres prestations peuvent être dues au salarié ; pour plus d’informations, on peut se rendre sur ameli.fr, dans la rubrique « Décès d’un proche ».

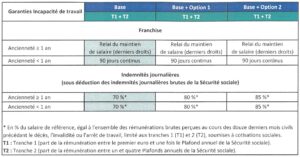

13° Quelles sont les garanties Incapacité de travail ?

Les garanties Incapacité ont pour objectif de compenser la perte de revenu en cas de maladie ou d’accident.

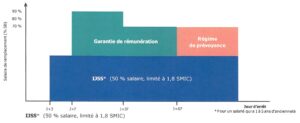

En cas d’arrêt de travail, le régime général, plus communément appelé « Sécurité sociale », verse au salarié des indemnités journalières (IJSS). Elles sont dues après un délai de carence de 3 jours.

En complément, il incombe à l’employeur de verser une garantie de rémunération, à compter d’un délai de carence de 7 jours.

Le régime labellisé intervient en complément des prestations de la Sécurité sociale et en relai de la garantie de rémunération, c’est-à-dire une fois que la durée d’indemnisation partielle par l’employeur s’est écoulée.

14° Comment s'articulent les indemnisations en arrêt de travail ?

L’intervention de la Sécurité sociale

Lorsque son médecin lui prescrit un arrêt de travail, le salarié tombe dans l’état appelé Incapacité. Il obtient alors un avis d’arrêt de travail, à transmettre dans les 48 heures au plus tard à son employeur. À l’aide de sa carte Vitale, l’Assurance maladie est automatiquement prévenue via la télétransmission. L’employeur émet une attestation de salaire qu’il transmet à la caisse d’assurance maladie, permettant de calculer les indemnités journalières de la Sécurité sociale (IJSS).

Un délai de carence de 3 jours s’applique (sauf accident du travail ou maladie professionnelle) : l’indemnisation par la Sécurité sociale débute à compter du 4e jour. Elle intervient sur la base de 50 % de la moyenne du salaire brut perçu sur les 3 derniers mois (ou sur les 12 derniers mois en cas d’activité discontinue), dans la limite de 1,8 fois le SMIC.

Exception ! Le délai de carence de 3 jours s’applique uniquement à la maladie non professionnelle, à l’accident de la vie privée et à l’accident de trajet. En cas d’accident du travail ou de maladie professionnelle, l’indemnisation par la Sécurité sociale commence au 1er jour de l’arrêt de travail.

L’intervention de l’employeur

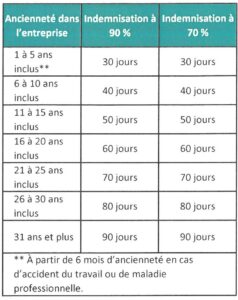

À partir du 8e jour d’absence (délai de carence de 7 jours), l’employeur est tenu de verser au salarié une indemnisation complémentaire destinée à compléter les indemnités de la Sécurité sociale, afin d’assurer le maintien partiel de sa rémunération. C’est la garantie de rémunération, qui constitue une obligation légale (art. D. 1226-1 et D. 1226-2 du code du travail) et conventionnelle (chapitre VIII de la convention collective).

Le salarié perçoit 90 % de sa rémunération brute (sous déduction des IJSS) pendant une première période, puis 70 % de sa rémunération brute (toujours sous déduction des IJSS) pendant une seconde période. La durée de l’une et l’autre période est fonction de l’ancienneté du salarié dans l’entreprise :

Attention ! En l’absence d’un accord d’entreprise, la convention collective s’applique. Si un accord d’entreprise traite de ce sujet, c’est ce texte qui s’applique, dans le respect des obligations légales.

Exception ! Le délai de carence de 7 jours s’applique uniquement à la maladie non professionnelle, à l’accident de la vie privée et à l’accident de trajet. En cas d’accident du travail ou de maladie professionnelle, le maintien de rémunération par l’employeur commence au 1er jour de l’arrêt de travail.

L’intervention du régime labellisé

À l’expiration de la seconde période de garantie de la rémunération par l’employeur, le régime labellisé intervient en prenant le relai au titre de la garantie Incapacité.

Lorsque le contrat de travail est suspendu, l’assureur verse les indemnités de maintien de salaire à l’employeur, qui les reverse au salarié, nettes de charges sociales et fiscales et du montant dû au titre de l’impôt sur le revenu.

Lorsque le contrat de travail est rompu, l’assureur verse les indemnités directement au salarié, nettes de charges sociales et fiscales et du montant dû au titre de l’impôt sur le revenu.

Ancienneté inférieure à 1 an

Si l’ancienneté du salarié est inférieure à 1 an (6 mois pour un accident du travail ou une maladie professionnelle), il ne bénéficie pas de la garantie de rémunération conventionnelle par l’employeur : c’est alors la garantie Incapacité du régime labellisé qui intervient, au terme d’une franchise de 90 jours.

15° Des exemples de prestations Incapacité de travail

Madame B. tombe malade le 12 octobre 2023 ; à cette date, son ancienneté au sein de son entreprise est de 14 mois.

Elle perçoit 2 000 € brut par mois, soit un salaire de référence journalier de 65,75 €.

Son indemnisation au titre de la Sécurité sociale débute au 4e jour d’arrêt, le 15 octobre, et courra jusqu’au terme de l’arrêt (dans une limite de 3 ans, soit 1 095 jours). Les indemnités journalières versées par l’Assurance maladie (IJSS) sont de : 50 % × 65,75 = 32,88 € par jour.

Madame B. bénéficie de la garantie de rémunération (maintien de salaire conventionnel par l’employeur), qui débute au 8e jour d’arrêt, le 19 octobre, et dont la durée est fonction de son ancienneté, ici 1 an, soit 30 jours + 30 jours.

Son indemnisation conventionnelle par l’employeur est de :

- (90 % × 65,75€) – 32,88 € = 26,30 € par jour pendant 30 jours (du 19 octobre au 17 novembre) ;

- (70 % × 65,75€) – 32,88 € = 13,15 € par jour pendant 30 jours (du 18 novembre au 17 décembre).

Au terme des deux périodes de 30 jours, soit à partir du 18 décembre, la garantie Incapacité du régime labellisé prendra le relai de la garantie de rémunération. Son montant dépendra du niveau de garanties retenu :

- Base conventionnelle : (70 % × 65,75€) – 32,88 € = 13,15 € par jour

- Base + Option 1 : (80 % × 65,75€) – 32,88 € = 19,73 € par jour

- Base + Option 2 : (85 % × 65,75€) – 32,88 € = 23,01 € par jour

Si Madame B. est victime d’un accident du travail :

Les montants ci-dessus restent les mêmes. En revanche, les délais de carence ne s’appliquent pas :

- L’indemnisation au titre de la Sécurité sociale débute au 1erjour d’arrêt, soit le 12 octobre.

- La garantie de rémunération par l’employeur débute au 1erjour d’arrêt, soit le 12 octobre : 90 % du 12 octobre au 10 novembre, 70 % du 11 novembre au 10 décembre.

- La garantie Incapacité du régime labellisé prend le relai à partir du 11 décembre.

Si Madame B. a moins d’un an d’ancienneté :

Elle ne bénéficie pas de la garantie de rémunération par l’employeur. La garantie Incapacité du régime labellisé intervient directement au terme d’une franchise de 90 jours, soit à partir du 10 janvier 2024.

16° Quels sont les documents à transmettre ?

En cas de demande de prestation Incapacité, l’assuré doit adresser à l’assureur un certain nombre de pièces justificatives :

- copie des bulletins de salaire correspondant à la rémunération au cours des 12 derniers mois ;

- copie des décomptes d’indemnités journalières de la Sécurité sociale ;

- certificat médical précisant la nature de l’affection, la date de première constatation ;

- relevé d’identité bancaire ;

- attestation de l’entreprise indiquant le salaire brut et net ;

- photocopie de l’avis d’imposition ;

- d’éventuels justificatifs pouvant être demandés dans des cas plus spécifiques (rechute…).

17° Qu'est-ce que l'option Maintien de salaire ?

Il ne faut pas confondre la garantie de rémunération (obligation de maintien partiel du salaire par l’employeur) et l’option « Maintien de salaire ». Cette dernière est une option souscrite par l’employeur et à sa charge exclusive (cotisations : 0,89 % T1 et 1,25 % T2).

En cas de souscription, l’assureur intervient au stade de la garantie de rémunération : il verse les indemnités de maintien de salaire à l’employeur, qui les reverse au salarié, nettes de charges sociales et fiscales et du montant dû au titre de l’impôt sur le revenu.

Cette option n’entraîne aucun changement du point de vue du salarié. Elle intervient et prend fin en même temps que la garantie de rémunération conventionnelle ; c’est ensuite la garantie Incapacité du régime labellisé qui prend le relai.

18° Quelles sont les garanties Invalidité ?

La Sécurité sociale peut reconnaître le salarié en état dit d’Invalidité. À noter qu’au-delà de 3 ans maximum dans l’état d’Incapacité, si son état ne lui permet pas de reprendre une activité, il bascule également en Invalidité. Le risque Invalidité est donc un risque lourd et long puisque le salarié est reconnu invalide de manière permanente.

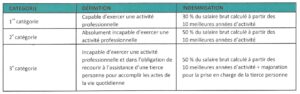

Il existe trois catégories d’Invalidité, répertoriées, ainsi que leurs indemnisations par l’Assurance maladie, dans le tableau ci-dessous :

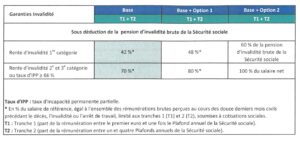

La rente d’invalidité est payée mensuellement à terme échu, directement à l’assuré, nette de charges sociales et fiscales et du montant dû au titre de l’impôt sur le revenu. Elle est fonction du niveau de couverture retenu par l’employeur :

19° Un exemple de prestation Invalidité

Exemple de prestation Invalidité

Monsieur M. tombe en invalidité de 2e catégorie. L’Assurance maladie lui verse une pension égale à 50 % du salaire moyen qu’il a perçu pendant ses 10 meilleures années d’activité, soit 50 % × 1 800 € = 900 €.

En complément, le régime labellisé assurera le maintien de sa rémunération en lui versant les sommes suivantes :

- Base conventionnelle : garantie de 70 % de la rémunération brute perçue au cours des 12 derniers mois civils précédant l’arrêt de travail, soit un versement de (70 % × 2 000€) – 900 € = 500 €.

- Base + Option 1 : garantie de 80 % de la rémunération brute perçue au cours des 12 derniers mois civils précédant l’arrêt de travail, soit un versement de (80 % × 2 000€) – 900 € = 700 €.

- Base + Option 2 : garantie de 100 % du salaire net, soit un versement de 1 700€ – 900 € = 800 €.

20° Quels sont les documents à transmettre ?

En cas de demande de prestation Invalidité, l’assuré doit adresser à l’assureur un certain nombre de pièces justificatives :

- copie des bulletins de salaire correspondant à la rémunération au cours des 12 derniers mois ;

- certificat médical précisant la nature de l’affection, la date de première constatation ;

- copie de la notification d’attribution de la Sécurité sociale de la pension d’invalidité ;

- relevé d’identité bancaire ;

- attestation de l’entreprise indiquant le salaire brut et net ;

- photocopie de l’avis d’imposition ;

- d’éventuels justificatifs pouvant être demandés dans des cas plus spécifiques.

21° Quels sont les autres avantages du dispositif ?

En plus des garanties de prévoyance et de frais de santé, d’autres services sont mis en place par les assureurs.

Fonds d’action sociale

Chaque assureur possède un fonds d’action sociale. Ce fonds est dédié à tous les assurés et propose une aide financière ou un accompagnement à ceux qui en ont le plus besoin. Tout salarié peut faire une demande d’action sociale en contactant son assureur.

Pour en savoir plus :

- APICIL : Tout savoir sur l’Action Sociale APICIL

- KLESIA : Notre action sociale

- MALAKOFF HUMANIS : Informations sur la page CDNA

- OCIRP : Notre accompagnement social

Fonds de prévention et de solidarité

Les régimes complémentaires de prévoyance et de santé prévoient également des fonds dédiés à la prévention et à la solidarité. Ils sont destinés aux salariés des entreprises ayant souscrit un contrat auprès d’un assureur labellisé par la branche. En savoir plus.

Autres services

Chaque assureur propose également d’autres services et aides pour le quotidien. Ils sont disponibles directement sur l’espace client du salarié ou de l’entreprise.